แนะนำวิธียื่นภาษีออนไลน์ ภ.ง.ด. 90/91 ทำได้ง่ายๆ ผ่านช่องทางออนไลน์ มือใหม่ก็สบาย อัปเดต 2024

ช่วงต้นปีแบบนี้ ก็ถือเป็นช่วงเวลาสำคัญสำหรับคนวัยทำงาน เพราะเป็นช่วงที่เราจะต้องทำการยื่นภาษี ทีมงาน NotebookSPEC ก็อยากจะมาแนะนำวิธีการยื่นภาษีออนไลน์ สำหรับชาววัยทำงานที่ต้องยื่นภาษีประจำทุกปี หรือคนที่เพิ่งเริ่มทำงานแล้วต้องเริ่มยื่นภาษี สามารถทำผ่านช่องทางออนไลน์ได้ง่ายๆ สะดวกสุดๆ

- ยื่นภาษี ต้องยื่นตอนไหน ยื่นได้ถึงเมื่อไร ?

- ใครบ้างที่ต้องเสียภาษี

- ยื่นภาษี ลดหย่อนอะไรได้บ้าง

- แนะนำวิธียื่นภาษีออนไลน์ (ภ.ง.ด. 90/91)

ยื่นภาษี ต้องยื่นตอนไหน ยื่นได้ถึงเมื่อไร ?

การยื่นภาษีสำหรับลูกจ้าง ไม่ว่าจะเป็นพนักงานออฟฟิศ มนุษย์เงินเดือน หรือฟรีแลนซ์ ที่ต้องยื่นทุกๆ ปีนั้นก็คือ การยื่นภาษีเงินได้บุคคลธรรมดา ซึ่งก็คือภาษีที่จัดเก็บจากบุคคลทั่วไป หรือจากหน่วยภาษีที่มีลักษณะพิเศษ ตามที่กฎหมายกำหนด และมีรายได้เกิดขึ้นตามที่เกณฑ์กำหนด ซึ่งโดยปกติแล้วจะจัดเก็บเป็นรายปี โดยผู้มีรายได้จะต้องนำไปแสดงรายการตามแบบรายการภาษีที่กำหนด

โดยการยื่นภาษีเงินได้บุคคลธรรมดา ภ.ง.ด. 90/91 ประจำปี 2566 นี้ กรมสรรพากรได้กำหนดวันยื่นภาษีไว้ตั้งแต่ 1 มกราคม 2567 – 31 มีนาคม 2567 (สำหรับรูปแบบกระดาษ) และ 1 มกราคม 2567 – 9 เมษายน 2567 (สำหรับรูปแบบ E-Filing)

- บุคคลธรรมดาที่ไม่ยื่นแบบ ภ.ง.ด.90/91 ภายในวันที่กำหนดของทุกปี หรือว่ายื่นแบบฯ เกินกำหนดเวลา จะโดนโทษปรับทางอาญาไม่เกิน 2,000 บาท (แต่สามารถขอลดค่าปรับได้)

- ในกรณีที่ยื่นแบบ ภ.ง.ด.90/91 และมีเงินภาษีที่ต้องชำระ แต่ไม่จ่ายภาษีภายในเวลาที่กำหนด จะถือว่าไม่ได้ยื่นแบบและต้องไปยื่นแบบที่สำนักงานสรรพากรพื้นที่ พร้อมเสียเพิ่มอีกร้อยละ 1.5 ต่อเดือนของภาษีที่ต้องจ่าย หรือเศษของเดือนของเงินภาษีที่ต้องชำระ โดยนับตั้งแต่วันที่หมดเวลายื่นภาษีจนถึงวันจ่ายภาษี รวมถึงค่าปรับในข้อ 1 ด้วย

- ในกรณีที่ถูกตรวจสอบออกหมายเรียก และไม่ได้ยื่นแบบฯ หรือยื่นแล้วแต่ชำระขาดไป จะต้องชำระเงินเพิ่มแล้ว และต้องเสียค่าปรับเพิ่มอีก 1 เท่าหรือ 2 เท่าของภาษีที่ต้องชำระแล้วแต่กรณี (สามารถขอลดหรืองดได้)

- หากมีการจงใจให้ข้อความเท็จ หรือแสดงหลักฐานเท็จรวมไปถึงการฉ้อโกง เพื่อหลีกเลี่ยงการเสียภาษีอากร มีโทษจำคุกตั้งแต่ 3 เดือนถึง 7 ปี และปรับตั้งแต่ 2,000 บาท ถึง 200,000 บาท

- หากเจตนาละเลยไม่ยื่นแบบฯ เพื่อหลีกเลี่ยงการเสียภาษี มีโทษปรับไม่เกิน 200,000 บาท หรือจำคุกไม่เกิน 1 ปี หรือทั้งจำทั้งปรับ

สามารถเข้าไปดูข้อมูลเพิ่มเติมได้ที่: The Revenue Department

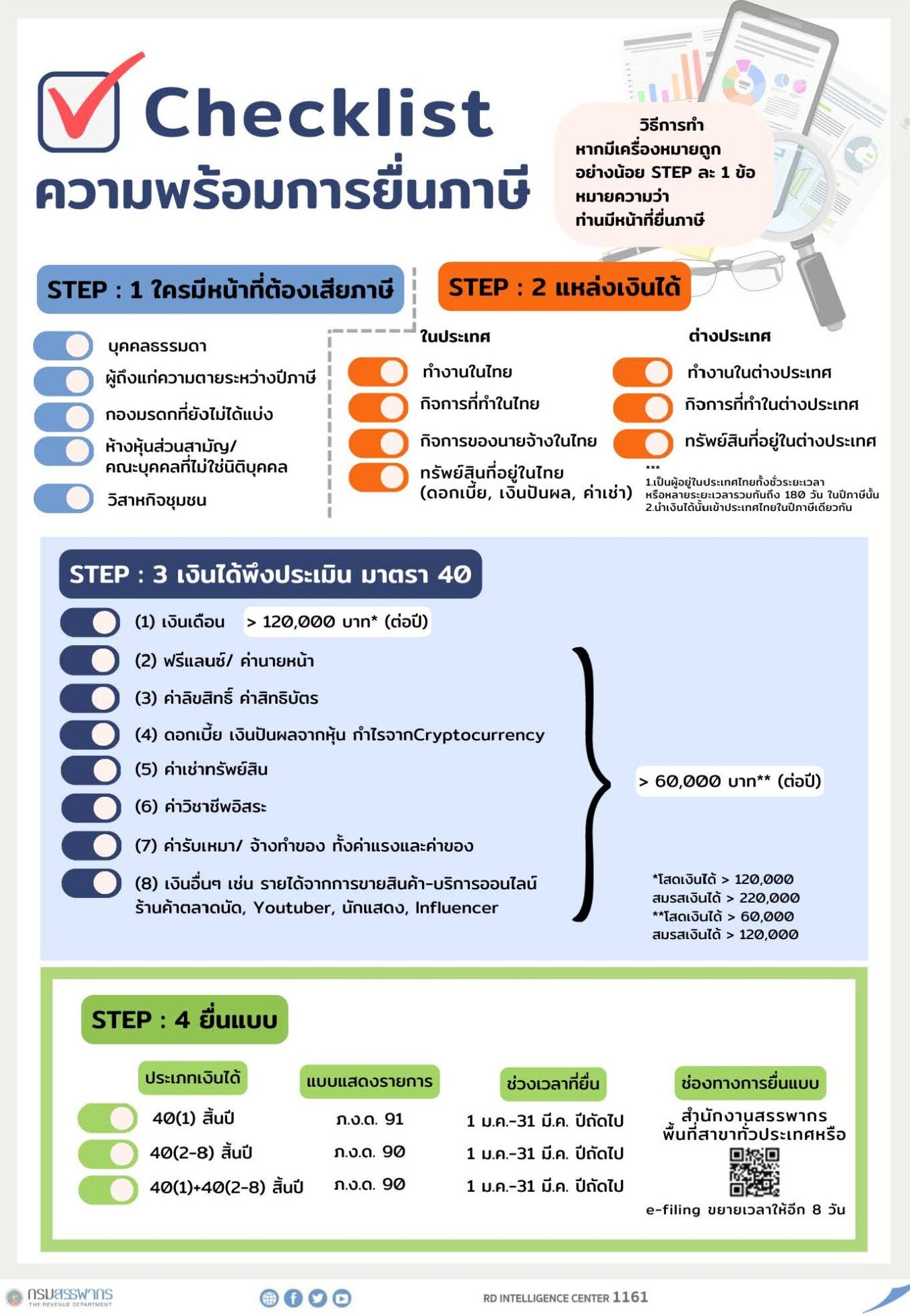

ใครบ้างที่ต้องเสียภาษี

สิ่งที่เป็นปัจจัยสำคัญสำหรับการคำนวณในเรื่องของภาษีเงินได้นั้นก็คือ รายได้สุทธิ หรือ เงินเดือนในแต่ละปี ซึ่งจะต้องมีการคำนวณรายได้สุทธิ ประกอบกับการหักค่าใช้จ่าย ภาระต่างๆ เรียกได้ว่าใครที่เพิ่งเริ่มต้นเสียภาษีก็จะปวดหัวไม่เบา หรือแม้กระทั่งคนวัยทำงานที่ต้องมานั่งคำนวณตอนสิ้นปีก็คงปวดหัวไม่แพ้กัน

สำหรับวิธีการคำนวณภาษีนั้น เราสามารถดาวน์โหลดแอปพลิเคชันสำหรับการช่วยคำนวณภาษี หรือสามารถเข้าไปคำนวณภาษีผ่านทางเว็บไซต์ได้ ได้แก่

ในส่วนของการกำหนดการเสียภาษีนั้น บุคคลที่มีรายได้พึงประเมินถึงเกณฑ์ขั้นต่ำ มีหน้าที่ที่จะต้องเสียภาษีเงินได้บุคคลธรรมดา โดยแบ่งตามสถานะโสดและสมรส ดังนี้

- บุคคลสถานะโสด มีรายได้เป็นเงินเดือน (ภ.ง.ด. 91) ตั้งแต่ 10,000 บาท/เดือน หรือ 120,000 บาท/ปี รวมถึงบุคคลสถานะโสดที่มีรายได้ประเภทอื่นที่ไม่ใช่เงินเดือน (ภ.ง.ด. 90) ตั้งแต่ 5,000 บาท/เดือน หรือ 60,000 บาท/ปี มีหน้าที่ต้องยื่นภาษี

- บุคคลสถานะสมรสแล้ว มีรายได้เป็นเงินเดือน (ภ.ง.ด. 91) ตั้งแต่ 18,333 บาท/เดือน หรือ 220,000 บาท/ปี รวมถึงบุคคลสถานะสมรสแล้วที่มีรายได้ประเภทอื่นที่ไม่ใช่เงินเดือน (ภ.ง.ด. 90) ตั้งแต่ 10,000 บาท/เดือน หรือ 120,000 บาท/ปี มีหน้าที่ต้องยื่นภาษี

โดยจะเงินประจำที่ได้ในแต่ละเดือนนั้นจะเรียกว่า “เงินได้” แต่ในส่วนของเงินที่นำมาใช้คำนวณภาษีนั้น จะเรียกว่า “เงินได้สุทธิ” โดยปกติแล้ว บุคคลแต่ละคนจะได้รับการลดหย่อนภาษีค่าใช้ได้ในแต่ละปี ได้แก่

- ค่าใช้จ่ายส่วนตัว 100,000 บาท

- ค่าลดหย่อนส่วนตัว 60,000 บาท

- เงินสะสมกองทุนประกันสังคม 9,000 บาท ในกรณีที่ส่งเงินประกันสังคม

สำหรับวิธีการคิดคำนวณภาษีนั้น โดยทั่วไปจะใช้สูตรคร่าวๆ ดังนี้

- เงินได้สุทธิ = เงินได้ – ค่าใช้จ่าย – ค่าลดหย่อน

- ภาษีที่ต้องจ่าย = เงินได้สุทธิ x อัตราภาษี

วิธีการคำนวณภาษีในเบื้องต้น คือ

- ให้นำเงินรายรับทั้งปี ลบกับ ค่าใช้จ่ายส่วนตัว 100,000 บาท ลบค่าลดหย่อนส่วนตัวอีก 60,000 บาท และลบเงินสะสมกองทุนประกันสังคม (ในกรณีที่ส่งเงิน) 9,000 บาท

- ยกตัวอย่างเช่น เงินเดือน 15,000 บาท รายรับทั้งปีก็คือ 180,000 บาท >> จะได้ 180,000 – 100,000 – 60,000 – 9,000 = 11,000 ซึ่งก็คือเงินได้สุทธิ

- จากนั้น ให้นำเงินได้สุทธิที่ได้ มาเปรียบเทียบกับตาราง ซึ่งจะเป็นลักษณะของการคิดอัตราภาษีเงินได้แบบขั้นบันได

| เงินได้สุทธิ | อัตราภาษี |

|---|---|

| 1 – 150,000 บาท | ได้รับการยกเว้น |

| 150,001 – 300,000 บาท | 5% (ร้อยละ 5) |

| 300,001 – 500,000 บาท | 10% (ร้อยละ 10) |

| 500,001 – 750,000 บาท | 15% (ร้อยละ 15) |

| 750,001 – 1,000,000 บาท | 20% (ร้อยละ 20) |

| 1,000,000 – 2,000,000 บาท | 25% (ร้อยละ 25) |

| 2,000,001 – 5,000,000 บาท | 30% (ร้อยละ 30) |

| 5,000,001 บาทขึ้นไป | 35% (ร้อยละ 35) |

กล่าวโดยสรุปก็คือ

- บุคคลธรรมดาที่มีเงินเดือนไม่เกิน 10,000 บาท ไม่ต้องยื่นภาษี

- บุคคลธรรมดาที่จ่ายประกันสังคม และมีเงินเดือนไม่เกิน 26,583.33 บาท ต้องยื่นภาษี แต่ไม่ต้องเสียภาษี

- บุคคลธรรมดาที่จ่ายประกันสังคม และมีเงินเดือนเกิน 26,583.33 บาท ต้องยื่นภาษี และต้องเสียภาษี

- บุคคลธรรมดาที่ไม่ได้จ่ายประกันสังคม และมีเงินเดือนไม่เกิน 25,833.33 บาท ต้องยื่นภาษี แต่ไม่ต้องเสียภาษี

- บุคคลธรรมดาที่ไม่ได้จ่ายประกันสังคม และมีเงินเดือนเกิน 25,833.33 บาท ต้องยื่นภาษี และต้องเสียภาษี

ในกรณีที่มีรายได้อื่นๆ นอกเหนือจากเงินได้ประเภทที่ 1 หรือ เงินเดือนนั้น ไม่ว่าจะเป็น โบนัส หรือรายได้จากการขายของ ฟรีแลนซ์ ฯลฯ สามารถนำมาคำนวนโดยใช้วิธีคิดแบบเหมา

- ภาษีแบบเหมา = (เงินได้ทุกประเภท – เงินเดือน) x 0.005 (ซึ่งหากคำนวณแล้วภาษีไม่ถึง 5,000 บาท จะได้รับการยกเว้นภาษี)

สำหรับ ภ.ง.ด. 90 และ ภ.ง.ด. 91 นั้น มีความแตกต่างกันดังนี้

- ภ.ง.ด. 90 คือบุคคลที่มีเงินได้ 2 ประเภทขึ้นไป โดยเป็นรายได้อื่นนอกจากเงินเดือนประจำ หรือบุคคลที่ไม่ได้รับเงินเดือนประจำ เช่น ฟรีแลนซ์ เงินปันผลจากกองทุน นักลงทุน นักเล่นหุ้น ขายของ ขายของออนไลน์ มรดก ฯลฯ (ยื่นภาษีประจำปีครั้งเดียว)

- ภ.ง.ด. 91 คือบุคคลที่มีเงินได้จากการจ้างงาน หรือเงินเดือน โบนัสหรือเบี้ยต่างๆ เพียงทางเดียวไม่มีรายได้อย่างอื่น (ยื่นภาษีประจำปีครั้งเดียว)

ทั้งนี้ทั้งนั้น ถ้าใครอ่านมาถึงตรงนี้แล้วรู้สึกงง หรือสับสน ก็แนะนำว่าให้ดาวน์โหลดแอปพลิเคชัน หรือตัวช่วยอย่างโปรแกรมคำนวณภาษีมาช่วยคิดคำนวณภาษีก็จะเป็นทางเลือกที่ง่ายที่สุด

ยื่นภาษี ลดหย่อนอะไรได้บ้าง

การยื่นภาษีเงินได้ในแต่ละปีนั้น นอกจากการคำนวณเงินได้สุทธิแล้วยังมีในเรื่องของการลดหย่อนภาษี โดยเฉพาะอย่างยิ่งผู้ที่มีเงินได้สุทธิถึงเกณฑ์ที่จะต้องจ่ายภาษี ก็จะสามารถดูค่าลดหย่อนเพื่อช่วยลดหย่อนภาษีได้ โดยในแต่ละปีนั้นก็จะมีการปรับเปลี่ยนค่าลดหย่อนในแต่ละรายการแตกต่างกันไป แต่จะมีแบบแผนดังนี้

ค่าลดหย่อนกลุ่มพื้นฐาน (ค่าใช้จ่ายส่วนตัว)

- ค่าลดหย่อนส่วนตัว

- ค่าลดหย่อนคู่สมรส

- ค่าลดหย่อนบุตร

- ค่าฝากครรภ์และคลอดบุตร

- ค่าลดหย่อนเลี้ยงดูบิดามารดา

- ค่าลดหย่อนเลี้ยงดูผู้พิการ หรือทุพพลภาพ

ค่าลดหย่อนเบี้ยประกัน และการลงทุนในกองทุนต่างๆ

- เบี้ยประกันชีวิต

- เบี้ยประกันสุขภาพตัวเอง

- เบี้ยประกันสุขภาพบิดามารดา

- เบี้ยประกันชีวิตแบบบำนาญ

- กองทุน กบข. และกองทุนสงเคราะห์ครูเอกชน

- กองทุนรวมเพื่อการเลี้ยงชีพ หรือ RMF

- ลงทุนกองทุนรวมเพื่อการออม หรือ SSF

- ลงทุนกองทุนการออมแห่งชาติ หรือ กอช.

- เงินประกันสังคม

ค่าลดหย่อนตามมาตรการรัฐ

- ช้อปดีมีคืน 2566

- ดอกเบี้ยเงินกู้ยืมเพื่อซื้อที่อยู่อาศัย

- เงินลงทุนธุรกิจในวิสาหกิจเพื่อสังคม หรือ Social Enterprise

ค่าลดหย่อนจากการบริจาค

- เงินบริจาคทั่วไป

- บริจาคเพื่อการศึกษา การกีฬา การพัฒนาสังคมและโรงพยาบาลรัฐ

- เงินบริจาคพรรคการเมือง

แนะนำวิธียื่นภาษีออนไลน์ (ภ.ง.ด. 90/91)

ยื่นแบบทุกประเภท

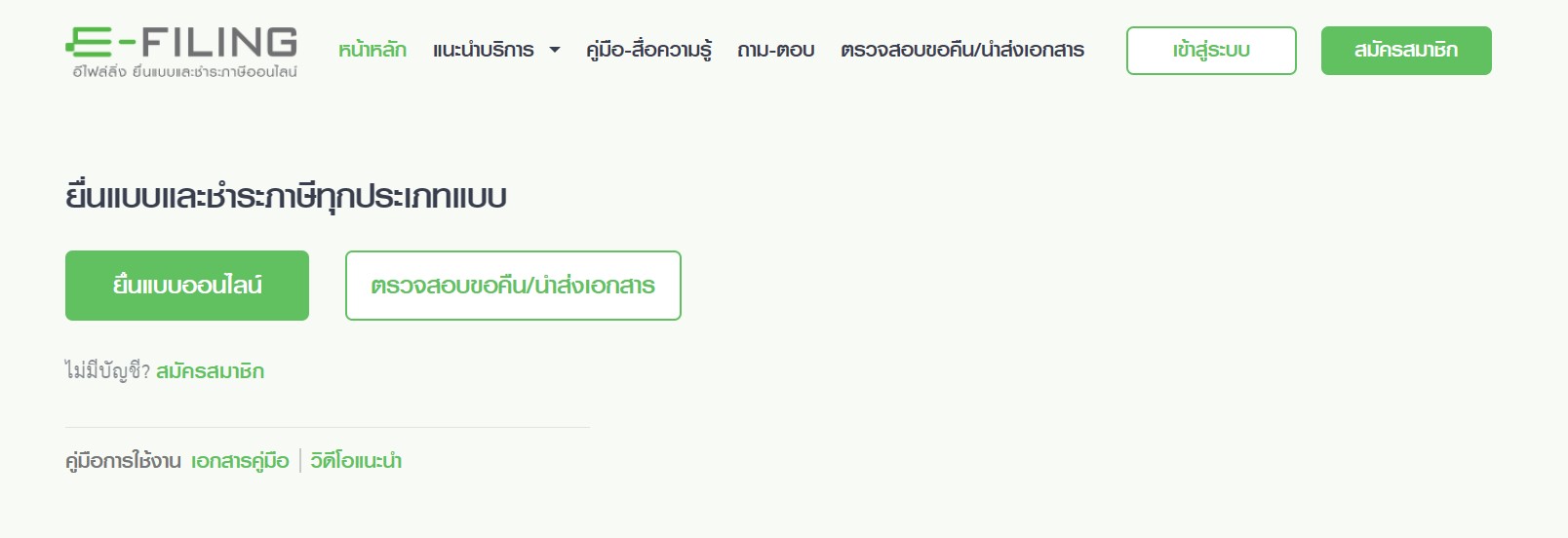

สำหรับวิธียื่นภาษีออนไลน์บนหน้าเว็บไซต์ของกรมสรรพากรแบบ E-Filling หรือแอป RD Smart Tax ของบุคคลธรรมดาที่เป็นภ.ง.ด. 90/91 สามารถยื่นได้เลยง่ายๆ โดยมีสิ่งที่ต้องเตรียมดังนี้

- หนังสือรับรองภาษีเงินได้หัก ณ ที่จ่าย (ใบ 50 ทวิ)

- เอกสารหรือรายการลดหย่อนภาษีตลอดทั้งปี (ถ้ามี)

- เข้าไปยังหน้าเว็บการยื่นแบบ E-Filling ของกรมสรรพากร จากนั้นเลือกเมนู ‘ยื่นแบบออนไลน์’ เพื่อเข้าสู่ระบบได้เลย

- หากใครที่ยังไม่เคยยื่นภาษีเลย จำเป็นต้องสมัครสมาชิกก่อน โดยการสมัครนั้นจำเป็นต้องใช้เลขประจำตัวประชาชน วัน/เดือน/ปีที่เกิด เลขหลังบัตรประชาชน ที่อยู่ Email และสร้างรหัสผ่านเพื่อใช้ในการเข้าสู่ระบบครั้งต่อไปสำหรับยื่นภาษีออนไลน์

- เมื่อสมัครสมาชิกเรียบร้อยแล้ว หรือว่าใครที่เคยยื่นแล้วก็กดเข้าสู่ระบบได้เลย ด้วยการใส่เลขประจำตัวประชาชน รหัสผ่าน จากนั้นให้ยืนยัน OTP ด้วยเบอร์มือถือของตัวเองที่ใช้งานอีกครั้งเพื่อเข้าสู่ระบบ

- หลังจากเข้าสู่ระบบแล้วให้อ่านเงื่อนไขและข้อตกลงก่อนกดยอมรับ จากนั้นให้เลือก ‘ยื่นแบบ’ สำหรับบุคคลธรรมดา ภ.ง.ด. 90/91

- กรอกข้อมูลผู้มีเงินได้ทั้งหมดในช่อง (ถ้าหากเคยยื่นแล้วสามารถกดแก้ไขข้อมูลได้) เมื่อใส่ข้อมูลครบแล้วให้กด ‘ถัดไป’

- กรอกข้อมูลรายได้จากเงินเดือน โดยข้อมูลทั้งหมดนี้จะมีอยู่ในหนังสือรับรองภาษีเงินได้หัก ณ ที่จ่าย (50 ทวิ) รวมไปถึงรายได้ฟรีแลนซ์, รับจ้างทั่วไป, วิชาชีพอิสระ และอื่นๆ (ถ้ามีก็ใส่ไปให้ครบ ถ้าไม่มีก็ไม่ต้องใส่) โดยส่วนของการ ‘ระบุข้อมูล’ เมื่อกดเข้าไปแล้วให้ใส่ข้อมูลให้ครบ รวมไปถึงเลขประจำตัวผู้เสียภาษีของบริษัทที่ทำงานอยู่ด้วย เมื่อใส่ข้อมูลทั้งหมดแล้วให้กด “ถัดไป”

- กรอกข้อมูลค่าลดหย่อนตามความจริงได้เลย โดยระบบจะคำนวณสิทธิลดหย่อนให้สูงสุดตามที่กฎหมายกำหนดให้เราอัตโนมัติ ควรอ่านข้อมูลให้ครบถ้วน และอย่าลืมใส่ค่าเงินสมทบกองทุนประกันสังคม (ถ้ามี) >> เมื่อใส่ครบแล้วกด ‘ถัดไป’

- หลังจากนั้นระบบจะคำนวณข้อมูลทั้งหมด >> ให้เราตรวจสอบข้อมูลให้ครบว่าถูกต้องหรือไม่ ถ้าถูกต้องดีแล้วให้กด ‘ถัดไป’

- เมื่อกดมาแล้วระบบจะขึ้นข้อมูลโดยละเอียดอีกครั้งเพื่อการยืนยันความถูกต้อง ทั้งแบบยื่น การคำนวณภาษี การลดหย่อนภาษี หากข้อมูลครบทุกอย่างแล้วให้กด “ยืนยันการยื่นแบบ” ก็จะสามารถยื่นภาษี 2565 แบบออนไลน์ได้ครบทั้งหมดแล้ว

เพียงเท่านี้เราก็ยื่นภาษีเรียบร้อยแล้ว โดยเราสามารถเข้าไปตรวจสอบสถานะการยื่นภาษีได้ที่ The Revenue Department รวมไปถึงสามารถบันทึกร่างหรือพิมพ์ออกมาเก็บไว้ได้อีกด้วย และสำหรับกรณีที่ต้องจ่ายภาษีนั้น ก็สามารถเลือกได้ว่าจะจ่ายผ่าน QR Code, E-Payment, Debit Card, Credit Card, Internet Banking, ATM, Counter Service, Mobile Banking ฯลฯ ได้ตามต้องการเลย โดยหากมียอดการเสียภาษีตั้งแต่ 3,000 บาทขึ้นไป ก็สามารถเลือกผ่อนชำระภาษีได้สูงสุด 3 งวด อีกด้วย

ตรวจสอบข้อมูลทางภาษี ผ่าน My Tax Account

My Tax Account นั้นถือเป็นตัวช่วยในการตรวจสอบข้อมูลในด้านภาษีให้กับเรานั่นเอง โดยที่ตัวระบบจะดึงข้อมูลรายได้, ค่าลดหย่อน ฯลฯ ของเราผ่านช่องทางออนไลน์ ทำให้เราไม่ต้องคอยเก็บเอกสาร หรือนั่งจำค่าลดหย่อนของเราด้วยตัวเอง แต่ทั้งนี้ทั้งนั้น บริษัทที่เราทำงานหรือร้านค้าที่เราซื้อของนั้นจะต้องเข้าร่วมระบบด้วยเช่นกัน

- สามารถตรวจสอบและเตรียมข้อมูลเพื่อยื่นภาษีบุคคลธรรมดาได้

- สามารถตรวจสอบประวัติการยื่นแบบ ภง.ด. 90/91 ได้

- สามารถนำส่งเอกสารการคอคืนภาษีได้

- สามารถตรวจสอบสถานะการขอคืนภาษีได้

- สามารถพิมพ์แบบ/ใบเสร็จรับเงินได้

การเข้าใช้งาน และ ยื่นภาษีผ่าน My Tax Account

นอกจากจะตรวจสอบข้อมูลรายได้, ค่าลดหย่อนของเราได้แล้ว เรายังสามารถที่จะใช้ข้อมูลที่ปรากฏอยู่ใน My Tax Account ในการยื่นภาษีได้ด้วย หรือถ้าหากเรารู้สึกว่าข้อมูลที่ปรากฏขึ้นมานั้นไม่ถูกต้อง เราก็สามารถเลือกไม่ใช้งานข้อมูลที่ปรากฏ แล้วเลือกใส่ข้อมูลเพิ่มเติมเองได้เช่นกัน

การยืนยันตัวตนเพื่อเข้าใช้งาน My Tax Account

- เริ่มต้นนั้นให้เราเข้าไปยัง >> My Tax Account (rd.go.th)

- จากนั้น เราจะเห็นหน้าต่างการเข้าสู่ระบบผ่านทาง RD ID และยืนยันตัวตนด้วย Digital ID ในส่วนนี้ให้เราเลือกยืนยันตัวตนเสียก่อน เพื่อให้เราสามารถเข้าใช้งานระบบ My Tax Account ได้ โดยสามารถยืนยันตัวตนได้ผ่านทาง

- แอปพลิเคชัน ThaiID: จะเป็นการยืนยันตัวตนผ่านทางแอปพลิเคชัน ThaiID โดยเมื่อเรากดเลือกตัวเลือกนี้ ระบบจะเข้าเราเข้าแอปพลิเคชัน ThaiID แล้วจากนั้นก็สแกน QR Code ที่แรากฏขึ้นมาบนหน้าจอ เพื่อยืนยันตัวตน

- แอปพลิเคชันเป๋าตัง: เมื่อเรากดเลือกตัวเลือกนี้ ระบบจะเข้าเราเข้าแอปพลิเคชันเป๋าตัง แล้วจากนั้นก็สแกน QR Code ที่แรากฏขึ้นมาบนหน้าจอ เพื่อยืนยันตัวตน

- NDID: การยืนยันตัวตนด้วย NDID จะเป็นการยืนยันตัวตนผ่านทางธนาคาร ซึ่งเมื่อเรากดเลือกตัวดลือกนี้ ระบบก็จะให้เรายืนยันตัวตนผ่านทางขั้นตอนของธนาคารที่เราเลือก

- เข้าสู่ระบบด้วย RD ID:

- เมื่อเรายืนยันตัวตนและเข้าสู่ระบบเรียบร้อยแล้ว >> เราก็จะเข้ามาในหน้าที่มีข้อมูลการยื่นแบบของเราปรากฏอยู่ โดยที่สามารถเลือกเลือกปีอื่นๆ เพื่อดูประวัติการยื่นแบบภาษีได้ด้วย และถ้าใครต้องการที่จะยื่นแบบภาษี กดเลือกที่ “ยื่นแบบ” เพื่อเริ่มต้นยื่นแบบโดยใช้ข้อมูลของ My Tax Account

- เราจะเข้าสู่หน้า ‘ตรวจสอบรายได้และค่าลดหย่อนเพื่อนำเข้าข้อมูล’ โดยระบบจะแสดงข้อมูลต่างๆ มาให้เราเห็นไม่ว่าจะเป็น ค่าลดหย่อน ที่มีอยู่ในระบบออนไลน์, รายได้ ทั้งจากอาชีพหลักและอาชีพเสริม >> เราสามารถติ๊กเลือกได้ว่าต้องการใช้ข้อมูลดังกล่าวที่ปรากฏอยู่หรือไม่

- หากเราต้องการใช้ข้อมูลก็ให้เลือก ‘ ยอมรับข้อมูลและจะปรับปรุงให้ถูกต้องครบถ้วนในการยื่นแบบ (กรณีพบว่ายังไม่ถูกต้อง/ไม่ครบถ้วน) ‘ >> จากนั้นกด ‘ยื่นแบบโดยใช้ข้อมูล’ แต่ถ้าหากเราไม่ต้องการใช้ข้อมูลที่ตรวจสอบผ่านในระบบ ก็ให้เราเลือกที่ ยื่นแบบโดยไม่ใช้ข้อมูล ได้เลย

- ให้เรากรอกข้อมูลตามขั้นตอน แล้วจึงกดยื่นแบบได้เลย

วิธียื่นแบบผ่านทาง My Tax Account นั้น มีข้อดีตรงที่ความสะดวก โดยเราไม่ต้องมานั่งจำว่าได้รายได้ทางไหนบ้าง ซื้อสินค้าหรือใช้บริการอะไรไปแล้วบ้าง ระบบจะตรวจสอบและดึงข้อมูลมาให้เราเอง โดยที่เราสามารถเพิ่มเติม แก้ไข หรือเปลี่ยนแปลงข้อมูลได้ แต่ทั้งนี้ ก็มีข้อสังเกตอยู่ด้วยเช่นกัน ในบางครั้งข้อมูลที่ระบบดึงมานั้นอาจไม่ถูกต้อง ก่อนที่จะกดยืนยันข้อมูลหรือใช้ข้อมูล ก็ให้เราตรวจสอบความถูกต้องให้ดีเสียก่อน เพื่อเป็นการป้องกันไม่ให้เกิดข้อมูลผิดพลากในการยื่นภาษีนั่นเอง

ทั้งหมดนี้ก็คือข้อมูลรวมไปถึงวิธีสำหรับการยื่นภาษีออนไลน์ ที่ทีมงานได้นำมาฝากกัน ต้องบอกเลยว่าการยื่นภาษีนั้น ไม่ได้ยากอย่างที่คิด ยิ่งถ้าใครที่ทำงานมีเงินเดือน มีรายได้ทางเดียวโดยมีลักษณะเป็นเงินเดือนเป็นหลักนั้น การคำนวณภาษีก็จะง่ายมากๆ ไม่เช่นนั้น เราก็มีตัวช่วยอย่างโปรแกรมคำนวณภาษีหรือแอปพลิเคชันที่จะเข้ามาช่วยเราในการคำนวณภาษี ก็ยิ่งทำให้การยื่นภาษีออนไลน์นั้นเป็นเรื่องที่ง่ายดายยิ่งขึ้นอีกด้วย

อ่านบทความเพิ่มเติม / เนื้อหาที่เกี่ยวข้อง